14 мая 2024 года министр финансов Российской Федерации Антон Силуанов сделал важное заявление, касающееся изменений в налоговой системе страны. Экономист сообщил, что с 2026 года налоговые вычеты для граждан будут предоставляться автоматически.

Налоговые вычеты являются важным инструментом, позволяющим гражданам уменьшить свои налоговые обязательства. Они предоставляются на различные виды расходов, такие как покупка недвижимости, оплата обучения и медицинских услуг, благотворительность и другие. Процесс получения налоговых вычетов до сих пор требует подачи налоговой декларации и сбора множества документов, что занимает значительное время.

Автоматизация налоговых вычетов призвана устранить эти сложности, сделав процесс более удобным и доступным для всех граждан. Введение автоматических вычетов позволит налогоплательщикам получать свои налоговые льготы без необходимости подавать декларации и собирать документы. В этой статье мы подробно рассмотрим, что такое налоговый вычет, какие виды вычетов существуют, кто имеет право на их получение и как их оформить.

- Что такое налоговый вычет?

- Примеры применения налогового вычета

- Как это работает?

- Виды налоговых вычетов

- Условия получения налогового вычета

- Как получить налоговый вычет?

- Альтернативный способ получения вычета через работодателя

- Лайфхаки

Что такое налоговый вычет?

Налоговый вычет — это сумма, на которую уменьшается налогооблагаемая база гражданина, что позволяет снизить сумму налога на доходы физических лиц (НДФЛ), подлежащего уплате в бюджет. Иными словами, налоговый вычет — это определенное освобождение от налогообложения части дохода, которое позволяет гражданам уменьшить свои налоговые обязательства перед государством.

Налоговые вычеты предоставляются в соответствии с Налоговым кодексом Российской Федерации и могут значительно сократить сумму налога, которую необходимо уплатить. Вычеты распространяются на различные виды расходов, такие как медицинские услуги, обучение, покупка недвижимости и другие.

Примеры применения налогового вычета

1. Имущественный налоговый вычет. При приобретении недвижимости налогоплательщик может вернуть часть уплаченного налога на доходы. Например, при покупке недвижимости любой стоимости можно получить вычет в размере до 260 тысяч рублей (13% от 2 миллионов рублей — максимальная сумма, на которую предоставляется вычет).

2. Социальный налоговый вычет. Если гражданин оплатил обучение (свое или своих детей), медицинские услуги или пенсионные взносы, он также может претендовать на налоговый вычет. Например, за обучение в вузе можно получить вычет в размере 13% от суммы, потраченной на оплату обучения, но не более 120 тысяч рублей в год.

Как это работает?

Когда гражданин подает налоговую декларацию, он указывает свои доходы и расходы, которые подпадают под налоговые вычеты. На основании представленных данных налоговая служба рассчитывает сумму вычета и уменьшает налогооблагаемую базу. Если сумма уплаченного налога превышает сумму налога, рассчитанного с учетом вычета, разница возвращается налогоплательщику.

Виды налоговых вычетов

В России существует несколько основных видов налоговых вычетов, которые предоставляются гражданам в зависимости от их расходов и жизненных ситуаций. Каждый вид вычета имеет свои особенности и условия получения.

Стандартные налоговые вычеты

Стандартные вычеты предоставляются определенным категориям граждан, имеющим право на льготы. К ним относятся:

лица с инвалидностью: инвалиды I и II групп, дети-инвалиды;

участники Великой Отечественной войны, ветераны боевых действий;

родители и опекуны — на каждого ребенка до 18 лет (или студента очной формы обучения до 24 лет) предоставляется стандартный вычет.

Размер стандартного вычета зависит от категории и составляет от 1400 до 3000 рублей в месяц.

Социальные налоговые вычеты

Социальные вычеты предоставляются на расходы, связанные с определенными социальными нуждами:

обучение — вычет на оплату обучения в образовательных учреждениях (для себя, детей, брата или сестры). Максимальная сумма вычета составляет 120 тысяч рублей в год;

лечение и медицинские услуги — вычет на оплату медицинских услуг и покупку медикаментов для себя и членов семьи. Максимальная сумма вычета также составляет 120 тысяч рублей в год;

благотворительность — вычет на пожертвования благотворительным организациям, фондам и религиозным учреждениям. Максимальная сумма вычета не может превышать 25% от дохода налогоплательщика.

пенсионные взносы — вычет на дополнительные пенсионные взносы в негосударственные пенсионные фонды.

Имущественные налоговые вычеты

Имущественные вычеты предоставляются на расходы, связанные с приобретением или строительством недвижимости:

покупка жилья — вычет на покупку квартиры, дома, земельного участка под строительство. Максимальная сумма вычета составляет 2 миллиона рублей, что позволяет вернуть до 260 тысяч рублей (13% от 2 миллионов рублей).

погашение процентов по ипотеке — вычет на уплаченные проценты по ипотечному кредиту. Максимальная сумма вычета составляет 3 миллиона рублей, что позволяет вернуть до 390 тысяч рублей (13% от 3 миллионов рублей).

Профессиональные налоговые вычеты

Профессиональные вычеты предоставляются индивидуальным предпринимателям и лицам, занимающимся частной практикой (адвокаты, нотариусы и другие):

индивидуальные предприниматели — вычет на профессиональные расходы, связанные с ведением предпринимательской деятельности;

самозанятые граждане — вычет на профессиональные расходы для граждан, платящих налог на профессиональный доход;

творческие работники — вычет на расходы, связанные с творческой деятельностью (артисты, художники, писатели и другие).

Условия получения налогового вычета

Чтобы получить налоговый вычет, необходимо выполнить ряд условий:

1. Документальное подтверждение. Необходимо подготовить и предоставить документы, подтверждающие право на вычет (например квитанции, договоры, справки).

2. Своевременная подача декларации. Для большинства вычетов требуется подача налоговой декларации (форма 3-НДФЛ) в налоговую инспекцию.

3. Соблюдение сроков. Налоговые декларации и заявления на вычет должны подаваться в установленные законодательством сроки.

Как получить налоговый вычет?

Рассмотрим пошагово, как можно получить налоговый вычет.

Определите право на вычет

Прежде чем подавать документы, убедитесь, что вы имеете право на конкретный вид налогового вычета. Это может быть стандартный, социальный, имущественный или профессиональный вычет. Проверьте, соответствуете ли вы всем требованиям и условиям, установленным законодательством.

Сбор необходимых документов

Соберите все документы, подтверждающие ваше право на налоговый вычет. В зависимости от типа вычета, вам могут понадобиться:

для имущественного вычета — договор купли-продажи недвижимости, акт приема-передачи, платежные документы (квитанции, расписки);

для социального вычета — договор с образовательным или медицинским учреждением, квитанции об оплате, справки о прохождении обучения или лечения;

для стандартного вычета — документы, подтверждающие статус (например, удостоверение ветерана, справка об инвалидности);

для профессионального вычета — платежные документы, подтверждающие расходы, связанные с профессиональной деятельностью.

Подготовка и подача налоговой декларации

Большинство налоговых вычетов требуют подачи налоговой декларации по форме 3-НДФЛ. Для подачи декларации:

1. Заполните декларацию. Это можно сделать самостоятельно или с помощью специалиста.

2. Приложите необходимые документы. К декларации приложите все подтверждающие документы.

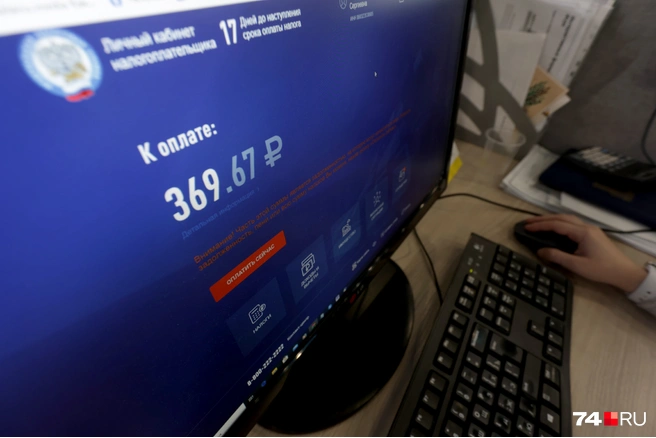

3. Подайте декларацию в налоговую инспекцию. Декларацию можно подать лично в отделении налоговой инспекции, отправить по почте или через личный кабинет налогоплательщика на сайте ФНС.

4. Ожидание проверки и получения вычета.

После подачи декларации налоговая инспекция проводит проверку предоставленных данных и документов. Этот процесс может занять до трех месяцев. Если все документы в порядке и вы имеете право на вычет, налоговая инспекция примет положительное решение.

5. Получение налогового вычета.

В случае одобрения вычета налоговая инспекция перечислит сумму вычета на ваш банковский счет.

Альтернативный способ получения вычета через работодателя

Некоторые виды вычетов можно получить непосредственно через работодателя, без подачи декларации в налоговую инспекцию. Для этого:

1. Подайте заявление работодателю. Напишите заявление на предоставление налогового вычета и приложите необходимые документы.

2. Ожидайте подтверждения от налоговой инспекции. Работодатель направит ваши документы в налоговую инспекцию для подтверждения права на вычет.

3. Получите вычет. После подтверждения налоговой инспекцией работодатель начнет предоставлять вам вычет, уменьшая сумму удерживаемого налога с вашей зарплаты.

Лайфхаки

Заявление на налоговый вычет ведомство сейчас рассматривает достаточно быстро. От момента подачи заявления до перечисления денег чаще всего проходит не более 10 дней.

Получить налоговый вычет за покупку недвижимости и, к примеру, за лечение можно в один год, рассказал консультант по налогам. Главное — подавать декларации поочередно.

— Получить вычет за медицинские услуги можно только в течение двух лет после лечения, а при покупке недвижимости срок никак не ограничен. Поэтому, если в один год нужно получить оба этих вычета, сначала подается декларация на медицинские услуги, а после поступления денег — на недвижимость. Таким образом право на вычет за медуслуги не пропадет из-за ограничения времени, — пояснила налоговый консультант Нина Шевелева.

Ранее MSK1.RU рассказывал, каким будет курс валют в период летних отпусков. До этого мы писали, что будет с ценами на хлеб и с какими картами лучше ехать за границу.